本記事では「TOPIX先回り投資」の過去の成績を調べました。

前回の記事:TOPIX先回り投資の超かんたんな売買ルールについて【イベント投資】で紹介した売買ルールで取引していた場合どれくらいリターンが得られたかを検証しました。

結果はこちら

- 平均利益:+6%(保有期間2W)

- 勝率61%

何も考えずに売買ができて2週間保有で平均+6%ってかなり魅力的な投資方法だと私は思います。

以下で詳しく解説します。

調べ方

対象銘柄

2019-20年に東証一部に昇格した銘柄

いつ買うか

昇格翌月の最終前週の始値

いつ売るか

最終週の終値

上記ルールで売買していたとき、どれくらい儲けられたか?を検証します。

上記のようなルールにしたのは、

昇格翌月の最終週あたりのTOPIX連動型の機関投資家からの買いに先回りするためです。

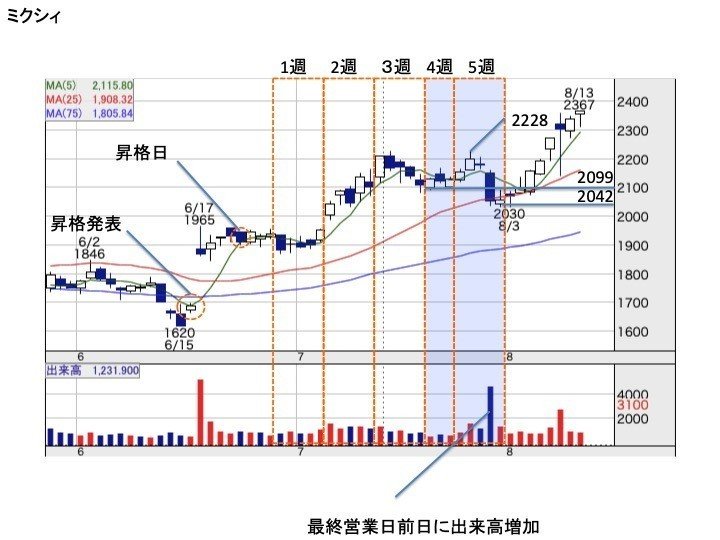

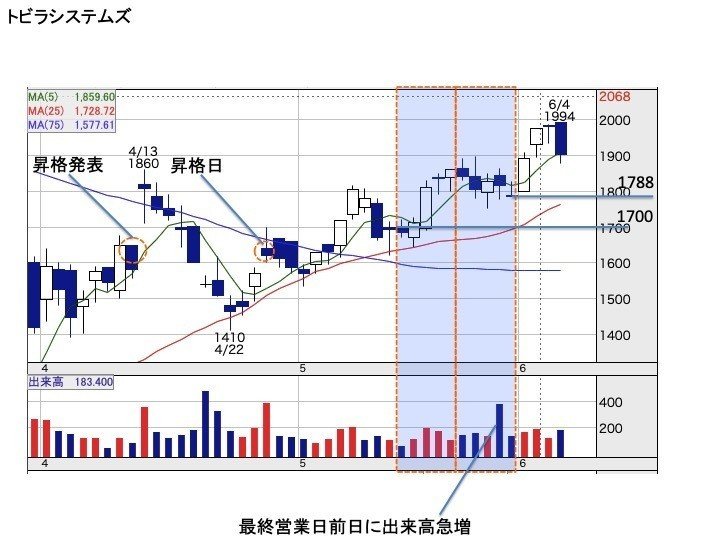

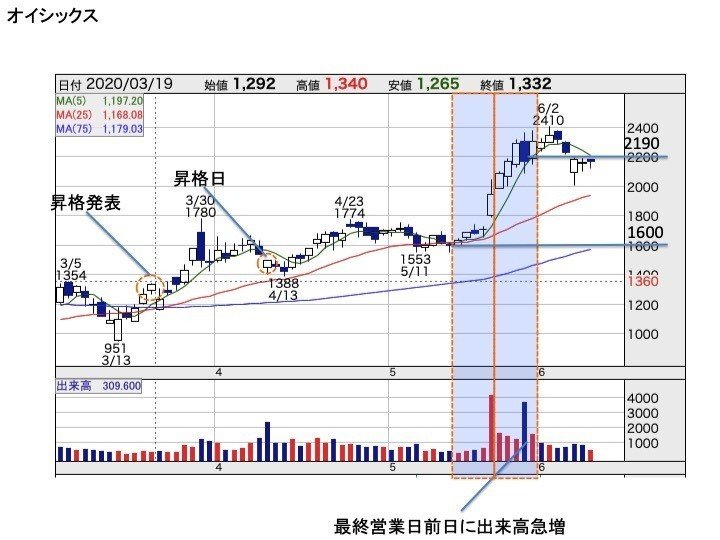

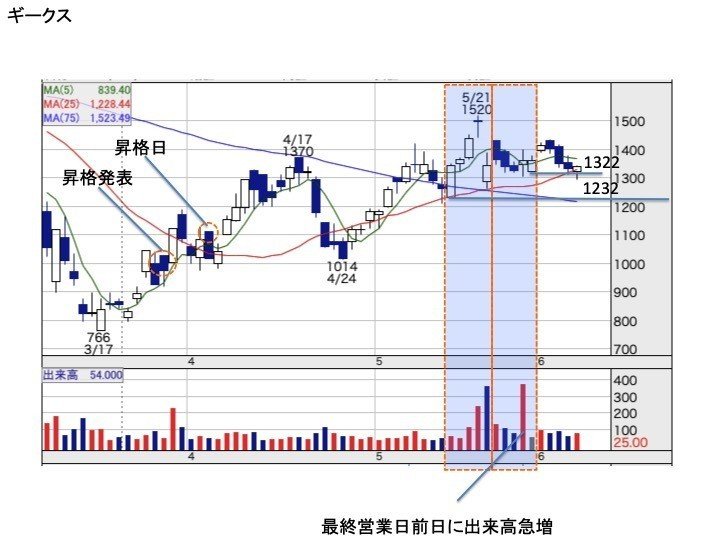

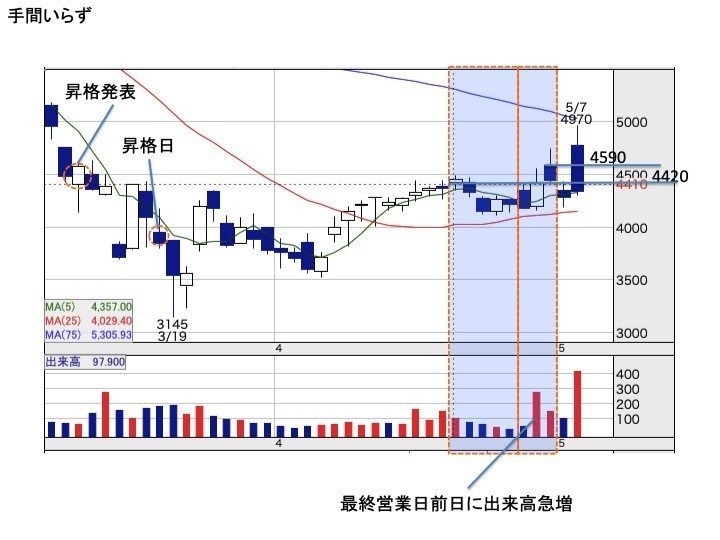

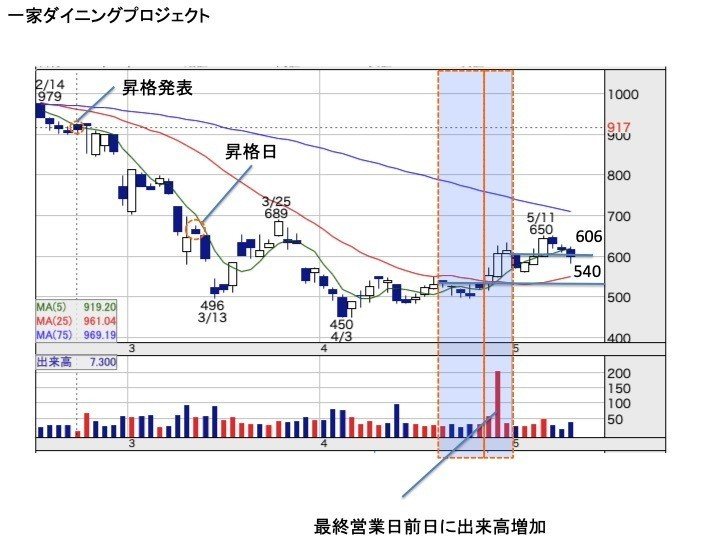

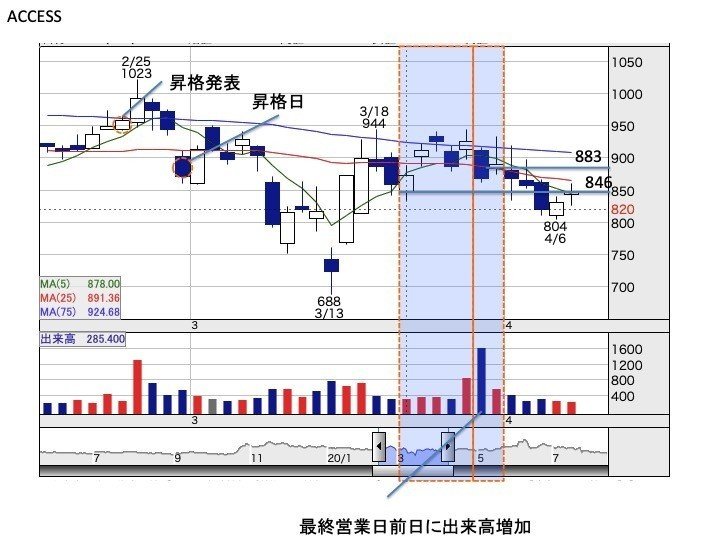

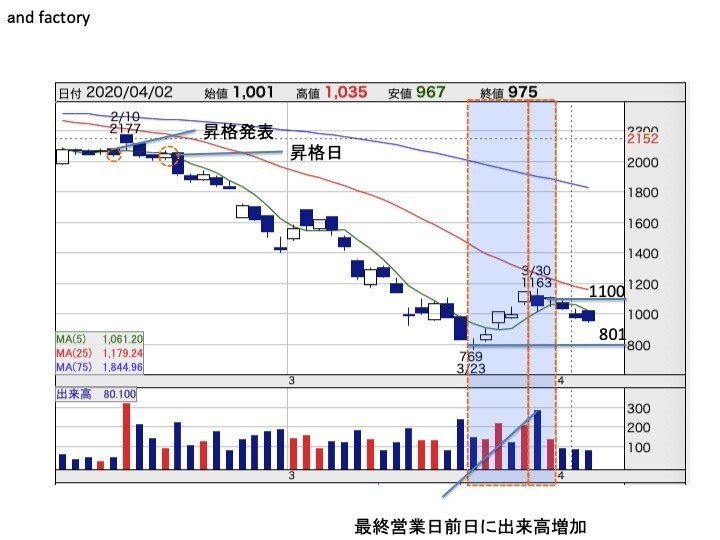

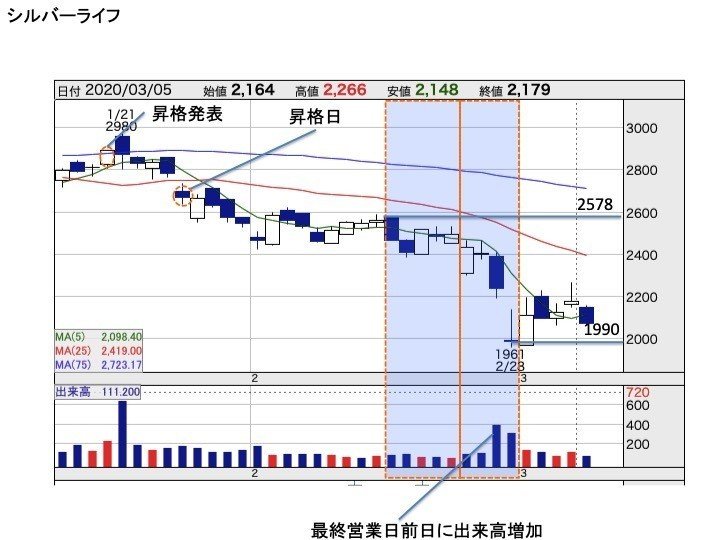

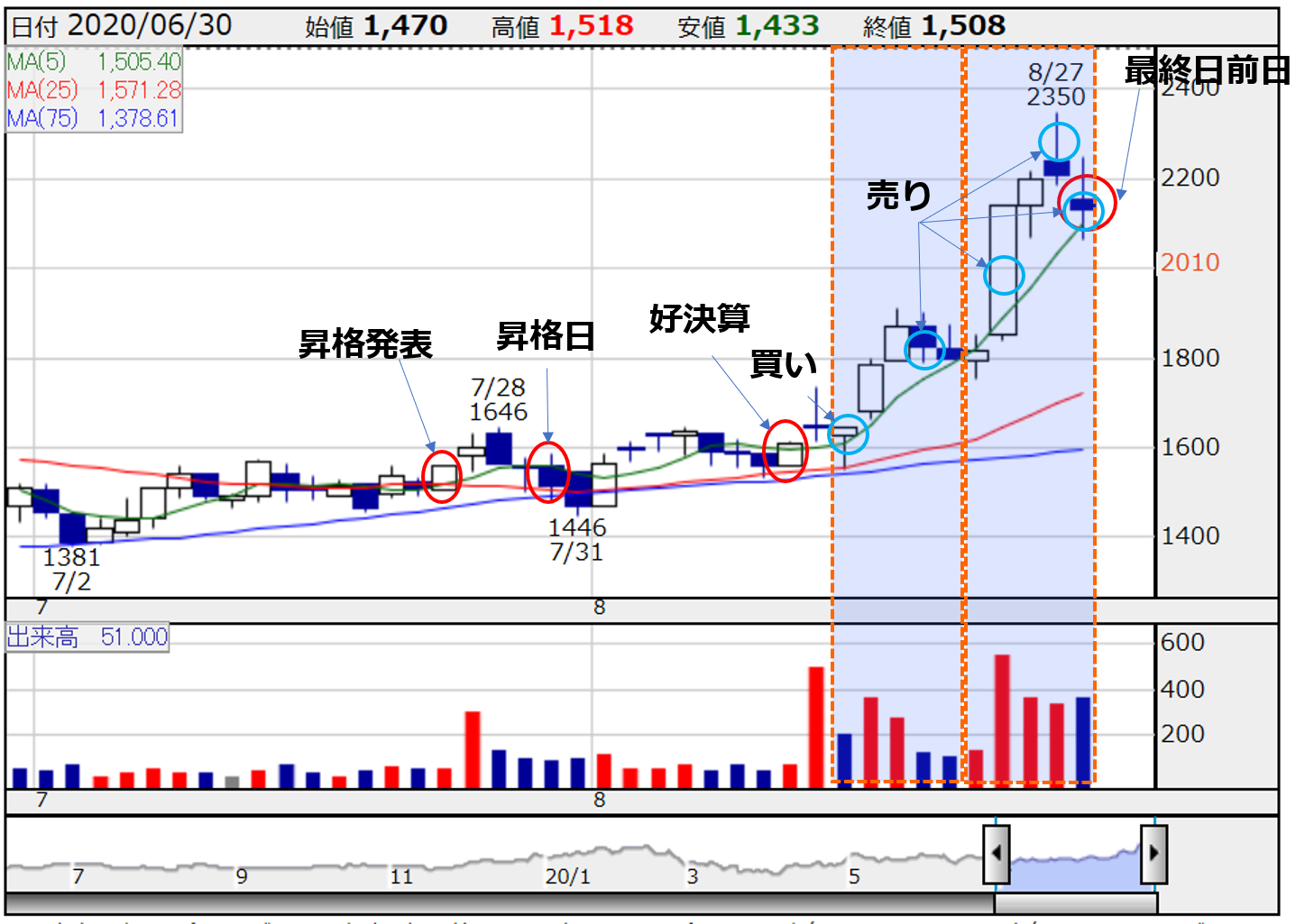

2019-20年昇格銘柄の日足チャートから傾向分析

昇格発表日から昇格翌月末までの日足チャートをまとめました。

赤い破線内・青で塗ったエリアは「昇格翌月の最終週とその前の週」を示しています。

なので、青い範囲内で持っていたと仮定したときのパフォーマンスを調べます。

かぶたん引用

わかったこと

- 昇格翌月の最後の2週間で株価が上がっている銘柄が多い

- どの銘柄も最終日の前日に出来高が急増するがその日は上がっているとは限らない

- そもそも昇格発表で上昇トレンドに乗っている?

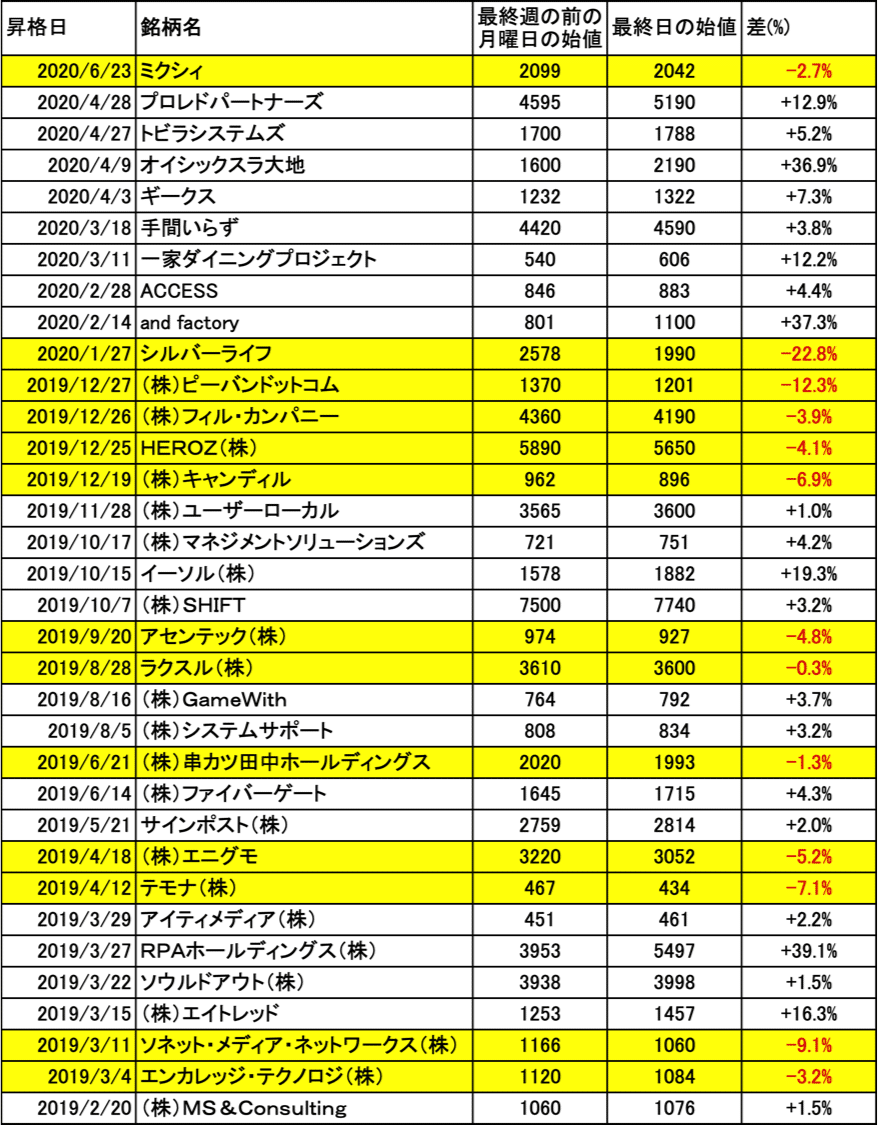

パフォーマンスまとめ

- 平均利益:+6%(保有期間2W)

- 勝率61%

でした。

ただし、2020年1月・2月のコロナショック巻き込まれ銘柄を除くと

- 勝率:70.0%

- 損益:平均+6.5%(2週間の保有)

でした。

2週間の保有期間で平均+6.5%で勝率70%はかなりいいんじゃないでしょうか?

- もし全銘柄50万円分買っていたら(単利)、+64万円

- もし50万円スタートで再投資していれば(複利)、+100万円

- もし全銘柄100株ずつ買っていれば、+28万円という結果でした。

個人的にはかなり魅力がある投資手法だと思っているので、試していきたいと思います。

※ただし今後の東証一部昇格銘柄でも

同じパフォーマンスが出せることを保証はできません。

投資は自己責任でお願いします。

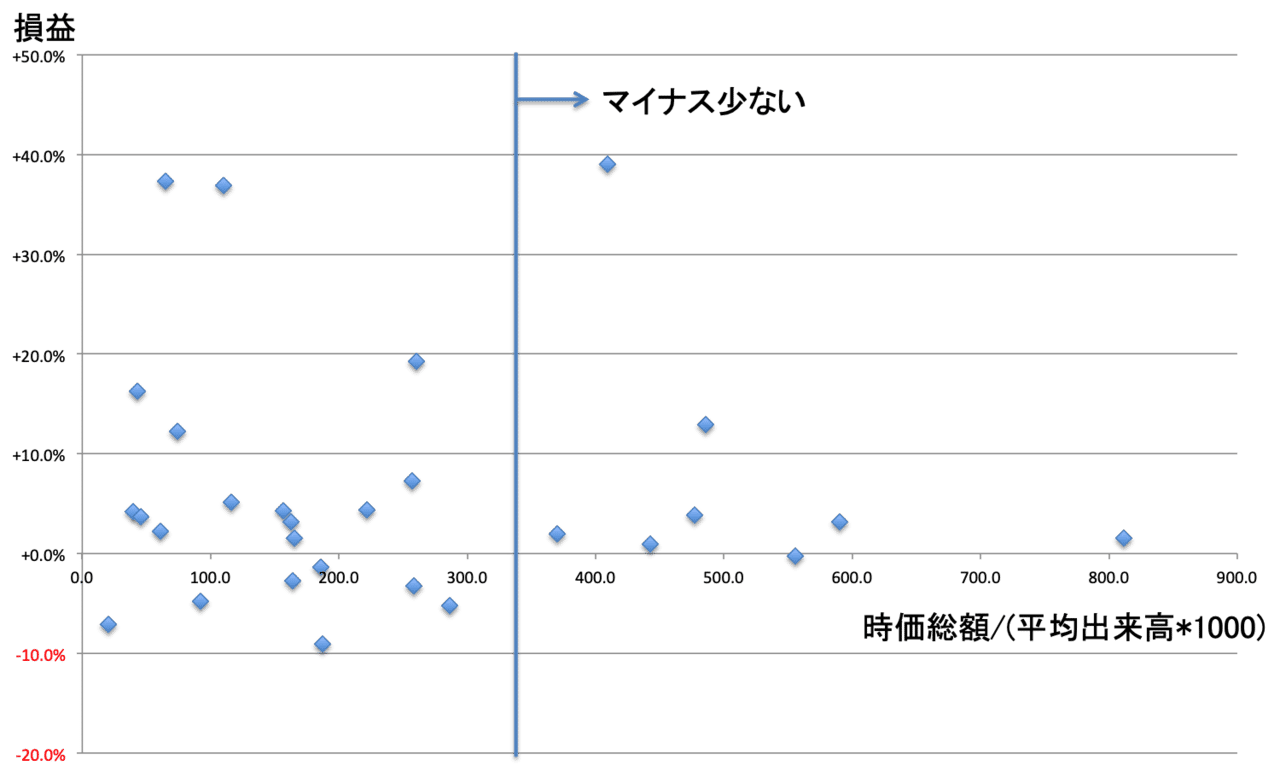

よりよい成績を出すために考察

もう少し勝率を上げるために考察しました。

仮説①時価総額が大きい銘柄は株価が上がりやすいはず

昇格銘柄の株価が上がるのは、「TOPIX連動型のインデックスファンドが買うから」でした。

TOPIXは時価総額の合計に比例します。

インデックスファンドの構成銘柄をTOPIX と同じにするためには、時価総額が大きい銘柄ほどたくさん買わなければならないはずです。

→たくさん変われるということは株価が上がりやすいはず

仮説②出来高が小さい銘柄の方が株価が上がりやすいはず

時価総額によってインデックファンドによって買われる株数が決まったとして、その株数が普段の出来高に比べて小さすぎる場合にはあまり株価に影響を与えないと考えられます。逆に出来高が普段あまりない銘柄でたくさん買いが入るとより大きく株価が上がるはずだと考えました。

仮説①,②の検証

横軸を時価総額/(出来高*1000)、縦軸を損益にして2019/20年の銘柄で散布図を作成しました。

(コロナショック銘柄は不可避なので除外しています。)

右側のエリアに行くほどマイナスの銘柄がなくなることがわかります。

2つの仮説はある程度正しいのかもしれません。

検証も兼ねて、私は今後毎月新規昇格銘柄を実際に購入して検証していきたいと思います。(また結果は記事にしたいと思います。)

TOPIX先回り投資に関してはこちらで紹介している本でも紹介されています。

詳しく知りたい方はぜひ読んでみてください。

コメント

今月でDocomo除外、12月2日にSharpがN225に組み入れられます。

SHARPは、浮動株比率が低いため、組入れ前後で大きな値上がりが

期待できるかと思います。どの程度値上がりするか、計算式は

ないものでしょうか?

コメントありがとうございます!

当ブログに初めてコメントいただいたので気付かず反応遅れてしまいました。

SHARPの組み入れの情報取れていませんでした。

現在株価上昇中ですね。

思惑での上がる分+機関投資家の買いで上がることになるかと思います。

思惑の分の予想は難しいと思いますが、機関投資家の買いがどれくらい入るかは予想できます。

(日本のインデックスファンドで日経平均に連動するものの総資産額)÷(日経225の時価総額合計)×(SHARPの時価総額)の買いが入ると思われます。

その量の買いが日々の出来高の何倍になるかでざっくり予想できるのではないでしょうか?

(過去の事例で検証できていません。あくまで私の考えです。)